Treasury-Struktur

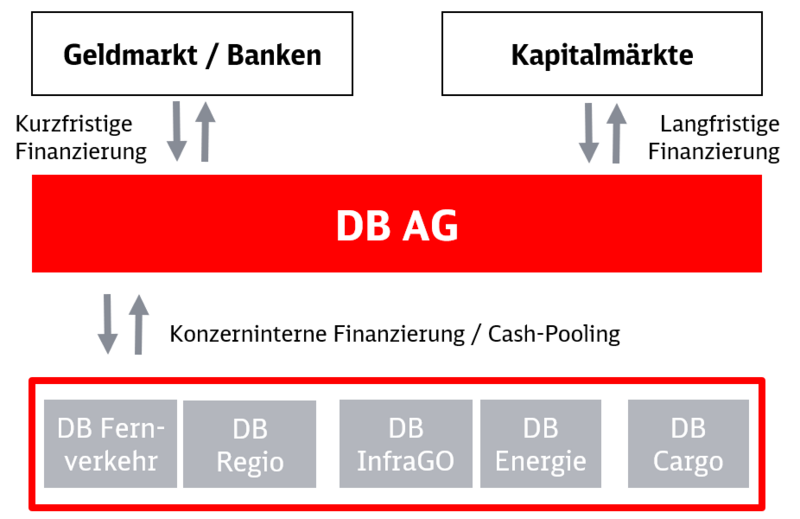

Die Finanzierung des DB-Konzerns ist im Konzern-Treasury der DB AG gebündelt. Hierdurch stellen wir sicher, dass alle Konzerngesellschaften zu optimalen Bedingungen Finanzmittel aufnehmen und anlegen können. Vor der externen Beschaffung von Finanzmitteln nehmen wir einen Finanzmittelausgleich innerhalb des DB-Konzerns vor. Bei Aufnahme konzernexterner Finanzmittel beschafft die DB AG im eigenen Namen kurzfristige Gelder und langfristiges Kapital (bis einschießlich 2024 über Deutsche Bahn Finance GmbH). Die Finanzmittel werden den Gesellschaften im Rahmen eines Treasury-Konzepts durch kurzfristige Kreditlinien, die im Rahmen des Cashpoolings auf internen Kontokorrentkonten und/oder durch feste kurzfristige Kreditausreichungen in Anspruch genommen werden können, oder in Form von langfristigen Darlehen weitergereicht. Mit diesem Konzept sichern wir einen konzernübergreifenden Risiko- und Ressourcenverbund. Weitere Vorteile liegen in der Bündelung von Know-how, der Realisierung von Synergieeffekten sowie in der Minimierung der Refinanzierungskosten.

Das Treasury operiert im DB-Konzern wie eine hausinterne Bank, allerdings als Dienstleister und nicht als ProfitCenter. Alle Konzerngesellschaften unterhalten Geschäftsbeziehungen mit dem Treasury. Im Wesentlichen werden Darlehen aufgenommen, Gelder angelegt und Liquidität gepoolt. Die Konditionen sind marktgerecht, das heißt, es werden zeitpunktaktuelle Zinssätze vereinbart, wie sie auch von Banken quotiert würden, wenn diese keine Gewinnerwartung hätten.

Marktgerecht heißt auch, dass die Kreditmargen entsprechend der Bonität differenziert werden: Die Kreditmarge für die Infrastrukturgesellschaften entspricht im Wesentlichen den Kreditmargen der DB AG am Geld- und Kapitalmarkt. Die Kreditmargen für Nicht-Infrastrukturunternehmen liegen höher und ergeben sich aus einer internen, kennzahlenbasierten Bonitätseinschätzung und den am Kapitalmarkt quotierten Kreditmargen.

Die Bündelung der Konzernfinanzierungsfunktion bei der DB AG gewährleistet einen einheitlichen Marktauftritt am Geld- und Kapitalmarkt, Skaleneffekte und Kostenvorteile. Außerdem ermöglicht eine zentrale Konzernfinanzierung eine adäquate Überwachung der Finanzgeschäfte und ein gesamthaftes Risikomanagement.